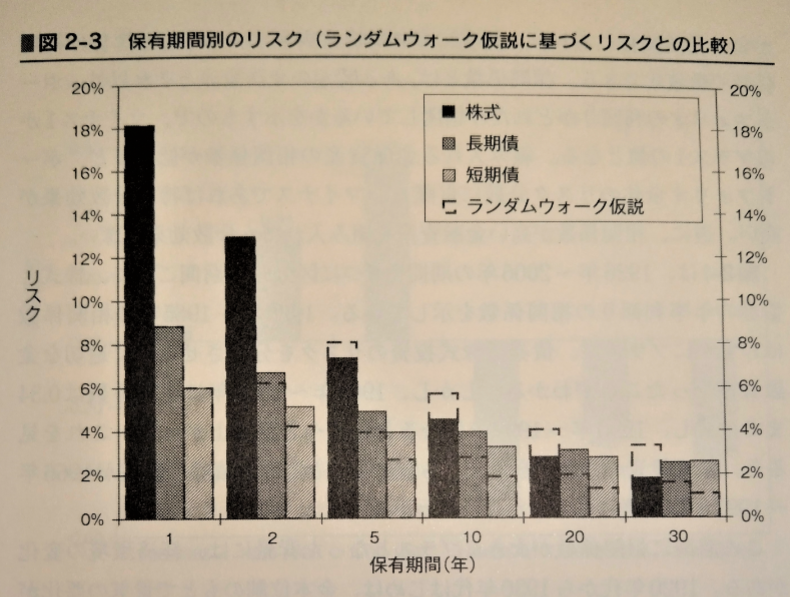

20年以上の長期的な資産運用では株式投資が債権よりもリターンが高く、かつリスクは債券より低いということが、ジェレミー・シーゲル氏による米国市場での過去200年の研究により明らかになっております。

出典:ジェレミー・シーゲル『株式投資 第4版』

従って、長期的な投資を目論む多くの若い人にとって、資産形成としては米国や先進国、または全世界を対象とした株式投資を中心に据えることが合理的です。

しかし、株式投資により損をしたという人が後を絶ちません。この原因は一行の文章に集約されます。

株価が高い時に買って安い時に売っているからです。

人は高値で買い安値で売る不合理な生き物

高値掴みを回避するには高値で買わなければよいのですが、そもそもなぜ人は高値掴みしてしまうのでしょうか?

高値掴みしてしまう典型的な例はバブルですね。イケイケどんどんで株価が上昇していくと、「まだまだ上がるんじゃないか」、「乗り遅れるのは嫌だ」といった欲が湧いてきて、高値掴みを敢行してしまいます。

また、このようなバブル期にはメディアや口コミで頻繁に話題に触れるので、最初は興味が無くても接触回数が増えると興味が湧くといういわゆる「ザイオンス効果」が心理的に働くのも理由でしょう。

ジョセフ・P・ケネディ氏(ジョン・F・ケネディ氏の父親)が遭遇した靴磨きの少年が株の話をしたら天井だったという有名な逸話や、数年前の仮想通貨バブルが物語る通り、バブルの絶頂期には猫も杓子もその銘柄を話題にします。

しかし、ズブの素人が話題にして購入する頃にはこれ以上買い手が増えませんから、機関投資家が利確だけでなく大量の空売りを浴びせてきて、それに乗じた一部の個人投資家達も空売りし、市場は崩壊の一途を辿ります。

市場規模のバブルでなくても、素人投資家の多くが「この銘柄が買い」と言い出したら黄色信号でしょう。素人に情報が行きつくころにはプロの機関投資家が仕込み終わっておりますから、ある程度上げたら空売りを断行して売り浴びせてくるからです。その結果、安値で損切りする結果となるのが世の常です。

情報戦がモノを言う短期売買でプロの機関投資家達と戦うことは、個人投資家はあまりにも不利です。私が短期売買に手を出さない理由の一つです。

最も再現性の高い合理的な手法は株式インデックス投資

さて、それではどのような投資手法であれば高値掴みの安値売りを回避できるでしょうか?

それは、冒頭で説明したように、長期保有を前提とした株式インデックス投資です。

出典:AAII Journal

上の通称「宝の地図」にて、赤い直線に纏わりつく青線が株式市場のトータルリターンの推移なのですが、これを見るとわかるように20年以上の配当再投資を徹底した長期保有を断行すれば、米国株式インデックスは文字通り「負け無し」です。15年であっても負けるタイミングは限定的であり、実質トータルリターンの期待値は年間6.7%(最新の情報だと6.6%)です。

上図の中で、BillsとBondsはそれぞれ短期米国債、長期米国債ですので、長期投資のリターンでは株式が圧倒的にオーバーパフォームしていることがわかります。さらに、冒頭の図で示したように、20年以上の投資であれば株式は債券よりもリスク(標準偏差、つまりバラツキ)が小さくなります。

未来がどうなるかは誰にもわかりませんが、20年以上の保有条件であれば200年以上に渡って米国株式市場は負けたことが無いため、高確率で今後も負けることが無いと考えられます。

逆に言うと、200年以上負けなしであるのにこのことを信じられなければ、他の何を信頼して投資を行うことができるのかと疑問に思うほどに十分なデータ量だと個人的には考えております(数学的ではありませんが)。

感情を介入させない自動積立設定の勧め

人間は高値掴みの安値売りをしやすい生き物であり、それを避けてそこそこのリターンを得るための再現性の高い手法が株式インデックス投資であることを説明しました。

しかし、このことが分かっていたとしても、この配当再投資を徹底できる人は少ないようです。その理由は、相場が大暴落したときに狼狽売りをしてしまうからですね。

狼狽売りはせずとも追加投資をためらう人は多いでしょう。追加投資をしては資産が溶け続ける中で、どこまでも下がるように見える状況で更なる追加投資を行い続けることは、相当強いメンタルと確固たる投資哲学が必要だと考えられます。

凡そ全ての人は、資産を増やすことを目的に資産運用をしているため、誰も自分の資産が減り続けることを直視したくは無いのです。大幅な含み損を確認することは、自分の投資の「失敗」(あくまでも一時的にですが)を目の前に突き付けられるようなものですから、証券口座にログインすることすらためらわれ、できれば株に関する一切の情報を遮断したくなる人もいることでしょう。

そんな状況でもひたすら愚直に毎月の余剰資金と配当を市場に投入することが再現性の高い正攻法なのですが、それを人力でやることは困難なことが予想されます。

ということで、私は自動積立設定を行っております。最大限に自動化する方法は、配当金(分配金)の再投資も国内非課税で自動でやってくれるeMAXIS Slimシリーズをはじめとした投資信託の積立設定を行うことです。

これさえやってしまえば、ぶっちゃけ普通の人が投資でやるべきことはおしまいだと思ってます。アクティブファンドの8割を凌駕する市場平均リターンを享受することができ、時間コストも考慮に入れたトータルコストパフォーマンスが圧倒的だからです。

まとめ

人は、一時の感情に流されやすく、合理性を欠く生き物です。

しかし、だからといって悲嘆にくれる必要はありません。この予想通りに不合理な特性が既にわかっているため、不合理な行動を生む感情に妨げられることなく合理的な投資ができるように仕組み化すれば良いのです。

多くの若い投資家にとって合理的な投資手法とは米国や先進国、あるいは全世界への株式インデックス投資へのフルインベストメントです。そのために必要なことは、配当再投資を自動で行う投資信託を自動積立設定することです。

私が米国株投資家に大人気のETFではなく投資信託に投資する理由について以下の記事で詳述しましたので併せてお読みいただければ幸いです。

ETFを積み立てたい場合は、SBI証券であれば自動積立設定が可能です。以下の記事では口座開設方法を解説しております。

サクソバンクであれば、ネスレなどといった他のネット証券では買えない膨大な数の取り扱い銘柄があり、ETFや個別株の自動積立設定だけでなくDRIP(配当金再投資設定)も可能です。

国内でDRIPが可能なネット証券は私の知る限りサクソバンクだけなので、とても大きなメリットがあります。難点は特定口座が現状未実装(今後実装予定)であるため確定申告が必要となりますが、それが煩わしくない方にとっては文字通り最適解だと言えます。

コメント