2019年の日本の金融業界で最も世間を騒がせたニュースは老後資金2000万円問題でした。

老後資金2000万円問題とは、金融庁が発表したレポートにて老後に必要な資金が2000万円であると算出されたことを受け、マスコミが年金問題の危機を煽ることによって世間が大騒ぎとなり、麻生金融相が件のレポートの受け取りを拒否したという出来事です。

この試算の条件は、夫婦二人暮らしの自宅持ち世帯を想定し、統計を基に定年後の生活費から現在の年金受給額を引いた差額5.5万円(月額)が、30年間分必要となるということから計算されたものです。

この計算結果は、「現在の高齢者世帯は月5.5万円の取り崩しをしても破産しない経済基盤があるから取り崩しているだけ」だと私は考えており、もっと厳しい資産状況であれば家計を切り詰めて生活することになるだけなのであまり意味は無いものと思っております。

とはいえ、将来的には年金受給額は減少するということが現実的に議論されていることから、現在の若年層が同様の生活を見込むのに必要な金額は更に大きなものとなることでしょう。

しかし、現在20代の人であれば30歳までに400万円(もしくは35歳で500万円、40歳までに650万円)の投資資金を捻出できれば老後問題は雲散霧消します。

株式投資による複利効果の圧倒的威力

株式投資を行うべき理由を一言で表すと「複利効果」となるでしょう。

複利効果とは、端的に述べると倍々ゲームです。株式投資は超長期でみると倍々ゲームのように指数関数的に膨らんできたという性質があります。

たとえば投資資金が毎年5%膨らむという場合に、5年後には+25%(=5%×5年)とはならず、+27.6%(=5%の5乗)となります。

5年で2.6%の差なら大したことないと思われる方も多いかもしれませんが、複利の効果は以下の通り時間をかけてじわじわと効いてきて、やがては圧倒的な差を生み出します。

- 10年後…単利: +50%、複利: +63%

- 20年後…単利:+100%、複利:+165%

- 30年後…単利:+150%、複利:+332%

- 40年後…単利:+200%、複利:+604%

- 50年後…単利:+250%、複利:+1047%

膨らんだ元本も含めた掛け算となるので、単利に比べて複利は圧倒的な増加率となります。

この効果を利用することにより、老後資金2000万円問題は少額の資金があれば解決可能です。

投資シミュレーション

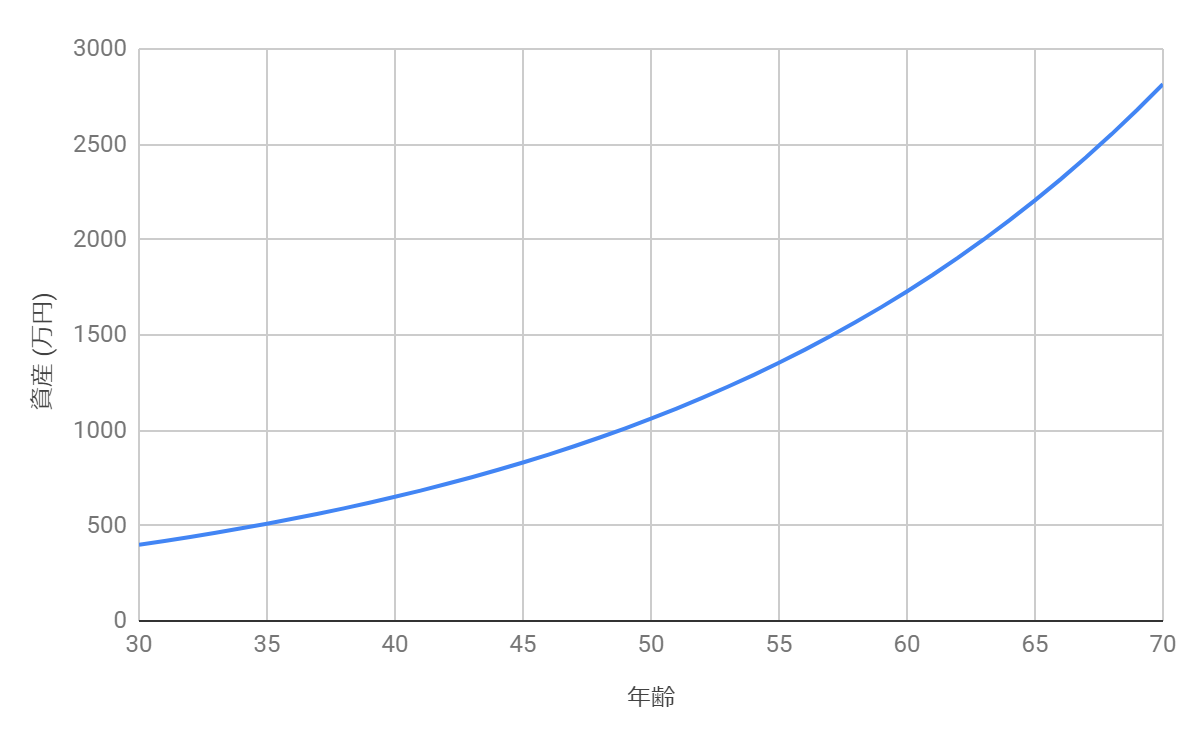

それでは、30歳時点で400万円を株式市場に投資した場合の投資シミュレーションを見ていきましょう。ここで、投資対象は全世界株式インデックスとし、期待リターンは年間5%とします。

ここ100年間の全世界株式インデックスの実質トータルリターンは平均5.2%なので、十分狙える条件となります。詳しくは以下の記事をご覧ください。

以下に、シミュレーション結果を示します。

30歳時点で400万円を株式投資することが出来れば、現状の実質的な定年である65歳時点には2200万円となります。今後、定年は70歳以降に先延ばしされるでしょうが、70歳まで運用すれば2800万円となります。

65歳に退職する場合でも計算上は2200万円が得られるため、老後資金2000万円問題が解決します。

30歳時点で400万円は難しいという場合は、上のグラフを見れば35歳で500万円、40歳で650万円を投資できれば同様の結果が得られます。

老後資産2000万円と言われると気が遠くなりますが、短期間頑張って数百万円貯めれば老後不安が解消されるとなればやる価値はあるでしょう。

なお、投資を始めるのは若ければ若いほど良い(必要資産が少なくて済む)ということも、この図からよくわかりますね。

4%ルールの適用

さて、65歳時の運用資金2200万円の使い方について、全額を現金に換金して毎月一定額取り崩しても良いのですが、それだと件のレポートの通り約30年間で使い果たしてしまいます。

しかし、この2200万円のうち半分の1100万円を債券に切り替えて株式:債券を1:1として運用すれば、トリニティスタディで導かれた4%ルールが適用可能です。

4%ルールとは、米国での100年程度の株式、債券市場における取り崩しに関する研究結果です。

具体的には、米国株式:米国債を1:1の割合で運用すれば、取り崩し開始時の資産規模の4%を毎年取り崩す(インフレしたらその分追加する)という条件で、どんなに最悪なタイミングで取り崩しを開始しても30年間は破産することがなかったというものです。(多くの場合は資産はさらに大きく膨らみます)

米国での検討結果であるため日本の株式では成り立ちませんが、全世界であれば米国に比べてマイルドな値動きをするでしょうから高い確率で適用可能となるでしょう。

今回の例であれば65歳時点で2200万円となるため、半分を債券に切り替える際の税金を考慮して2000万円のポートフォリオを組むとすると、この4%は80万円であり、税率20%を差し引くと64万円です。これは、月にならすと5.3万円ですので、老後2000万円問題で毎月の不足分と産出された5.5万円とほぼイーブンとなります。

4%ルールに従えば、観測史上最大の大恐慌が来ない限り、毎月5.3万円を取り崩しても30年後に破綻することがありません。多くのケースでは資産規模は増加しますので、単に現金を取り崩す場合に比べて老後の家計はずっと豊かなものとなるでしょう。

もし未曽有の大恐慌に巻き込まれたとしても、退職金や投資以外の貯金もあるでしょうから、そちらで数年食いつなげば市場はやがて回復するという歴史的事実があります。株式市場は、世界大恐慌も、二度にわたる世界大戦も、ITバブルからのリーマンショックもものともせず回復し、強かに最高値更新をし続けてきました。

この市場のレジリエンス性を信じられるのであれば、運用を続けながら4%ルールに従って取り崩すことが合理的だと考えられます。

まとめ

老後資金2000万円問題は、30歳時投資資金400万円に換言することできることを示しました。35歳なら500万円、40歳なら650万円ですね。

さらに、4%ルールに従うことにより高確率で永続的な自分年金を構築可能であるということも併せて示しました。

本記事のシミュレーションは年率5%で複利効果が得られることを想定しておりますが、この5%という数字は長期で投資した場合に平均に均した場合に得られる利回りです。

従って、ご存知の通り100年に一度と言われるリーマンショックの様な大暴落が来た場合には、一時的に円価換算で2/3が失われることがあります。

そのような事態になっても数年放っておけば数年後には株価は大きく反発(回復)するのですが、このリスクをしっかりと把握しておかなければ狼狽売りして損をする結果となり得ます。

あくまでも30年間以上の長期投資ということが前提の計算であることをご理解ください。

老後の金銭的な不安など若年期のうちに片づけて、「今」を大切に人生を謳歌していきたいですね!

4%ルールに関する詳しい説明は以下の記事をご参照ください。

もっとアグレッシブに投資を行い早期退職をしたいという方は、以下の記事で必要投資額(割合)と投資期間の関係を一般化して示しておりますので併せてお読みいただければ幸甚です。

まとまった資金が用意できないという方であっても、年間40万円をつみたてNISAを用いて積立投資をすることによりほぼ同等の資産形成が可能です。

その他、本ブログの代表記事を以下のマインドマップにまとめております。知りたい情報を選択すると、それに対応した記事が表示されますので、ご笑覧ください↓

コメント