失われた20年と言われる時代を過ごした多くの我々日本人は、インフレではなくデフレが進む時代を生きてきたため預貯金を重視しております。

デフレ社会では円の価値は保存されるため、銀行貯金は絶対安心と思い込んでいるからです。

しかし、本当にそうなのでしょうか?通貨がインフレしなかったのはたまたまであり、今後はインフレする可能性が高いとした場合どうでしょうか?

あるいは、デフレがしばらく続くとしても、もっとずっと期待値が高い投資先があったらいかがでしょうか?

経済や投資について学ぶと、金融資産を一つの通貨で保有していることは非常にリスクの高い行為であるということがわかります。「卵を一つのかごに盛るな」という投資格言の通りですね。

本記事では、資産を銀行預金で保有することのリスクとアベノミクスが導くディストピアについて説明します。

金兌換性の終焉

元来、通貨とはそのもの自体に価値があるものでした。古代であれば貝殻や宝石、中世では金貨や銀貨などの硬貨が相当します。紙幣が使われるようになったのは今から1000年ほど前、北宋の政府紙幣として使われるようになったのが始まりです。

通貨に関して最も重要な出来事はニクソンショックでしょう。1971年に、米国にてニクソンショックと呼ばれる歴史的な事件が起こりました。それ以前は、紙幣は金を担保に発行されており、米国の銀行にドル紙幣を持っていけば金に交換できました。これを金兌換性と言います。米国の国庫には、紙幣の担保である金塊が大量に保管されていたそうです。

ところが、ニクソンショックにより金兌換性は廃止されました。この時から、通貨はそれまでとは全く異なる歴史を歩み始めることになります。

通貨は金を担保とした金の代わりとしての媒介物ではなく、国家が発行したものであるという信用に裏打ちされた通貨として性質を変えました。

それにより、紙幣発行権を持つ中央銀行は自由に紙幣を発行できるようになり、その発行量に応じて市場には通貨が出回り、世の中に存在する価値に対する通貨の相対量が増えれば増えるほど、1ドル当たりの価値は目減りしていくことになります。

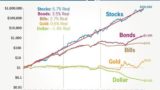

本ブログではお馴染みの以下の図は、1800年ころから約200年にわたる米国での各資産クラスのインフレ率を差し引いた価値を表した図です。

出典:AAII Journal

これをみると、1941年頃からドルの価値は目減り(インフレ)し始め、1971年以降に加速的にドルの価値が棄損されていることがわかります。つまり、国が自由に通貨を発行できるようになり、通貨を刷る量が増えていくにしたがって1ドルの価値は目減りしていった(インフレ)ということです。

一方、日本円はというと、1971年では1ドル当たり360円程度であったのに対し、2019年現在は110円程度となっております。ドルが大量に発行されたことや、貿易摩擦によって日本円は対ドルでは価値を高めてきました。

それでは今後も同様に、日本はデフレしつづけるのでしょうか?

アベノミクスによる異次元金融緩和とインフレの必然性

アベノミクスという言葉はみなさんご存知でしょう。アベノミクスにより、日経平均は右肩上がりに上がり続け、日本経済は好況を迎えております。素晴らしいですね!

では、アベノミクスで行っていることとはどのようなことでしょうか?

アベノミクスには三本の矢と言われる代表政策があります。

このうち、注目すべきは「大胆な金融政策」です。

これは何かということをざっくりと述べると、異次元金融緩和を行い、市場に通貨を大量に流し込み、デフレを脱却してインフレを目指すという政策です。

具体的には、日銀が日本の株式パッケージであるETFを大量に買い支えることにより好況を演出しております。

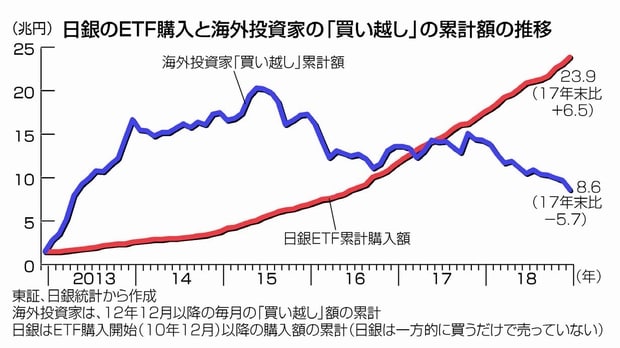

出典:しんぶん赤旗

上の図は、昨今の日銀のETF累計購入額と海外投資家の購入額の比較を表しております。

2013年以降に日銀(つまり日本政府)による日本株価買い支えが有意に始まり、2018年末までにはなんと24兆円分もETFの購入を行っております。一方、海外投資家は2015年以降はどちらかというと売りが中心となっておりますから、日経平均は本来下がるはずです。ところが、特に2015年以降の日銀買い支えにより、日経平均は上昇の一途をたどっているのです。

これが示す未来はどのようなものでしょうか?

市場への通貨の供給量が増えていくことにより、インフレが誘発されます。それにより、日本円の価値は目減りしていきます。つまり、銀行に貯金しているお金は価値を失っていきます。

また、現在はETFを買い続けている日銀ですが、それらはいつか売る必要が出てきます。そして、日銀が買い支えを辞めて売りに転じた時に、株式市場は暴落する可能性があります。メッキがはがれるということですね。

現在、日銀が買い支えた分はどこに流れているかというと、売り抜けた海外投資家や、国内投資家達が利益を得ております。この状況はまだあと数年は続くかもしれません。しかし、この状況が永遠に続くはずがありません。

やがて落とし前をつける時がくるでしょう。

株価が暴落すると、これまで資金の保管先として機能していた日本円の価値が下がる可能性が出てくるため、日本円を大量保有していた海外投資家達は日本円を売ることになるでしょう。すると、売りが売りをよび、日本円は加速度的に価値を失っていく可能性があります。

そのようにならない方法は、日銀が買い支え続けて永遠に売らないという選択肢をとるか、真の(実質的な)好景気が来た際に少しずつ売り抜けていくことぐらいでしょうか?前者を続ければ日経平均の暴落は免れますが、インフレは進み日本円の価値は少しずつ棄損されていきます。

どちらも実行するのは非常にハードルが高いでしょう。従って、長期積立投資推しである私は、日本のETFを長期的に積み立てる気にはなれません。

資産の逃避先としてはS&P500等の米国株式市場がおすすめ

上記に示したような日本円の持つ潜在的リスクを前にした我々が打てる手はどのようなものがあるでしょうか?

今一度、以下の図をご覧ください。

出典:AAII Journal

ここで、200年間以上に渡って増減こそあれ同じ直線に沿って右肩上がりに増加している資産クラスがありますね。

そうです、米国株式(Stocks)です。

この図は縦軸が対数軸となっているので、1メモリ毎に10倍の値段となっております。このような対数グラフにて直線的に増加しているということは、指数関数的(いわゆる倍々ゲーム)に資産価値が増加していることを表します。複利の効果と同様ですね!

米国株式は、インフレ調整後で見ても200年以上に渡って(この図には無いですが現在も)年率6.7%で増加し続けてきたという実績があります。つまり、結論としては米国株式市場(S&P500インデックスファンド)に投資しておけば過去200年に渡って常勝であったため、今後もそうなることが期待できるということです。

ちなみにS&P500のここ40年間の平均利回りは円建てでも9.32%です。メガバンクの普通預金と比較すると数千倍から1万倍ぐらいですね。。

米国株式市場の優位性について、詳しくは以下の記事をお読み下さい。

まとめ

私は、投資や経済、金融について学び始めるまでは、銀行貯金が最強の金融資産保管先であると考えておりました。しかし、経済について学ぶに従い、預貯金もリスクがあるということを知りました。

そして、アベノミクスによる未曽有の金融緩和に違和感を覚えより詳細に調べ考えていくに従い、将来の円の価値について疑問しか持たなくなりました。

無論、将来のことはどうなるか断定できませんし、債券バブルの問題もあるためそちらが先に崩壊する可能性もあります。その場合は、日本だけでなく米国も含めた全世界経済がダメージを受け、株や債券などのリスク資産の価値は大きく目減りするのは間違い無いです。

しかし、あらゆる可能性を考慮しながら最適解を模索していくことがあるべき姿であり、また不測の事態が起こった際にどう動くかをシミュレーションしておけば有事の際にはすぐに行動に移れ、被害を最小限に抑えることができます。

そのような信条を持つ私が現在最適解と考えているのが、米国株式市場への投資であり逃避です。

以下の記事に示す通り、増減(ボラティリティ)はあれど、これまでと同様に事が運んだ場合、毎年200万円をS&P500に積み立てれば20年で1億円の財産をこしらえることができます。そうなれば不労所得によるサラリーマンからのアーリーリタイアも可能ですね。

押し寄せる金融リスクの波を薙ぎ払いつつ、経済的自由に向かって一歩ずつ歩んでいきましょう!

コメント