従業員持株会で積立投資してますか?

多くの場合、やらないと損です。

今回は、従業員持株会に参加すべき理由を紹介していきます。

従業員持株会とは?

持株会とは、株式会社が従業員の投資を推奨することにより、会社にとって安定した株主を形成する組織です。

基本的に、従業員であれば誰でも参加することができます。

多くの企業では、新入社員研修時等に説明会を開くようですが、会社に入りたての新入社員では「ナニコレ?」だとか、「とりあえず〇〇円」と言った感じで軽視している方が多いと思います。

そんな持株会のメリットを次節から紹介していきます。

持株会のメリット

奨励金制度

持株会の最たるメリットは奨励金制度でしょう。

これは、自分が設定した投資額に対し、会社が既定の額(10%程度が多いようです)を上乗せしてくれるというもの。

あまりにも大きいメリットです。

極端な話、給料の全額で自社株を買うのであれば(そんな人いないでしょうけど)給料が10%上がるわけですね。

この制度を上手く使わない手はありません。

少額投資も可能

通常、株は単元株数が設定されています。

単元株数とは、最低でも〇株はまとめて買ってねというもので、100株だったり、1000株だったりします。

株価が1000円、単元株数が100株の企業があったとすると、最低でも10万円ないとその企業に投資することはできません。

意外と初期投資額が高くなるのが株式投資です。

一方で、持株会の場合は自社株の株価、単元株数に関係なく自分で設定した投資額分だけ買えるため、毎月数千円だけ購入、といったことも可能になります。

勿論、自社株以外は買えませんけど。

超低リスクで投資に触れる良い機会にもなりますね。

デメリットもある

とてもお得にみえる持株会ですが、デメリットも存在します。

それは会社の株価変動に大きく影響されることです。

額が大きければ大きい程、当然暴落時のダメージが大きくなります。

また、会社の株価が暴落するということは、自らが勤める会社の経営が傾いているともいえるため、同時にボーナスカットや減給の可能性も否定できません。

このような状況でも生活に困らないようにするため、投資設定額は余剰資金の範囲内に収めましょう。

加えて、積立NISA等の別の投資手段も並行すべきと考えます。

ただし、暴落もあれば暴騰もあります。そこで売り抜ければ大儲けというわけですね。

とはいえ、持株を売る場合、会社の経営を知らない社員であってもインサイダー取引の審査があり、会社によっては1ヶ月程度ホールドされてしまいます。

これもある意味デメリットです。

ラッキーパンチで儲けたいのであれば、自分の勤めている会社とは何の関係もない株を買うべきでしょう。

おすすめの買い方

多くの場合、持株会における株の買い方は2通りあります。

それは、毎月固定額で買える分だけ買う方法と、毎月何株買うか指定する方法です。

前者をドルコスト平均法といいますが、こちらを推奨します。

理由は、安ければ多く買い、高ければ買う量を抑えることができるためです。

持株会では株そのものを売ることを考えて買う人は少ないでしょうが、株は安く買って高く売るのが基本です。

安い時に多く買い、「含み益」を増やしていきましょう。

未来のリターン予測

さて、ここからはオマケですが、持株会に毎月定額を投資した場合、未来にどの程度の財産となるのか計算してみましょう。

雰囲気を掴むということで計算条件はかなり理想的な条件(株価、配当変化無しはありえない)を想定しています。ケーススタディとしてご覧ください。

よって、この通りにならないどころか、元本割れする可能性もありますし、良い意味で大きく上回る結果になる可能性もあります。投資の際は、リスクをよく検討しましょう。

計算条件

計算条件は以下の通り。

- 月間投資額は3万円とする(年間36万円)

- 会社の株価、配当は変化しないものとする

- 奨励金は10%とする(一般的な奨励金)

- 配当は2%と5%の2通り計算する(一般的な優良企業と高配当企業)

- 投資期間は20年間とする

- 配当にかかる税率は20.315%とする

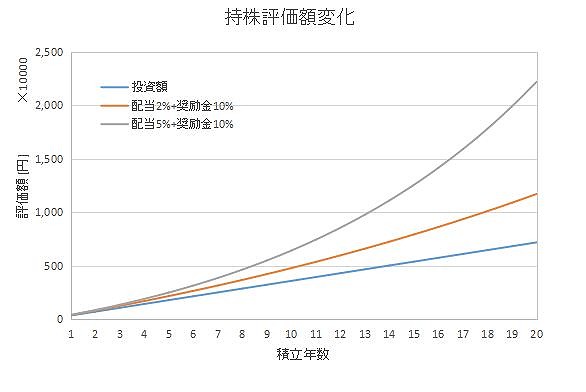

投資評価額の変化

まずは、投資評価額の変化です。

結果をみると、20年後の評価額は・・・

- 積立額:720万円

- 配当2%時の合計額:1170万円

- 配当5%時の合計額:2220万円

となりました。

毎月3万円程度の出資でも、配当2%で20年後には450万円以上の利益が得られ、5%の高配当企業であればなんと1500万円もの利益が得られます。

税引き後の利回りを考えると、配当2%の場合は2.5%、配当5%の場合は11.7%となります。

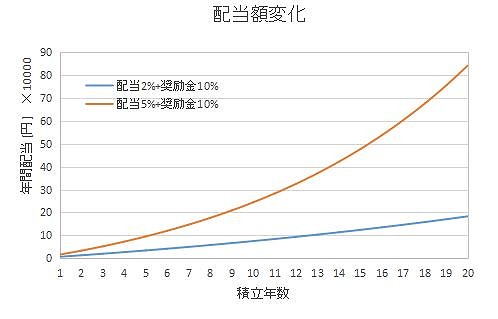

配当の変化

次に、配当の変化です。

配当2%の場合で最終的に年間18万円、5%の場合で年間84万円程度にまで膨れ上がっています。

月3万円をコツコツ積み上げるだけでこれだけの配当が狙えるというわけですね。

配当暮らしを実現するライン

「配当暮らし」は誰でも夢見る生活ですね。

しかし、これは簡単なものではありません。

例えば、月々必要なお金を20万円とします。

これは配当5%、奨励金10%の高配当企業で、月10万円を積立てて19年後に到達するラインです。

配当2%の場合、月40万円を積み立てて20年後にようやく到達します。

ちょっと非現実的になってきました。

配当生活を目指すなら、持株会以外にも積立NISAをフル活用して米国株インデックスファンドに投資する等の手立てが必要です。

まとめ

以上、持株会の魅力紹介でした。

投資に高いハードルを感じている人でも、身近に投資メリットを享受できるサービスがあるのです。

とはいえ、投資は当然リスクがつきもの。メリットが多いとはいえ、多額を持株会につぎ込むのはおすすめしません。

金額の判断は、余剰資金の範囲内で、あとはどこまで自分が勤める会社の未来を信じられるかでしょうね。

資料等は簡単に手に入るはずですので、興味をもったらまずはご自身の会社に問合せてみてください。

コメント