原油価格の暴落により、80年間減配を行わなかった実績を誇るロイヤルダッチシェルが遂に減配に転じました。しかも、66%の大幅減配です。80年の実績が脆くも崩れ去ったことを目の当たりにし、株式投資は本当に難しいと思った方も多いと思います。

このような歴史的な事象が生じうる株式市場において、アーリーリタイアを目指す投資家はいったい何を拠り所に戦略を建てればいいのでしょうか?絶対安心とは言えなくとも、100年以上に渡って100%成立してきたぐらいの信頼性の高い指標は無いのでしょうか?

結論から申し上げると、そのような信頼性を持つアーリーリタイア手法なら存在します。

本記事では、堅牢性が極めて高い投資手法と取り崩し割合をまとめ、その結果導き出されるアーリーリタイアに必要な資産について端的に説明していきます。

トリニティスタディの結論

本ブログでは度々触れてきたトリニティスタディですが、その集大成ともいえるマップが存在します。それが、「Early Retirement Now」さんが作成した以下の表です。

Success Rates for different SWRs, by equity share and retirement horizon (1871-2015)

上表は、1871年から2015年において、取り崩しを始めたタイミングからインフレ率分を追加して取り崩すという実質ベースの条件で、30年間から60年間という超長期間にて資産が尽きることなく存続する確率(実績)を示しております。

一番左の列には、アセットアロケーションとして米国株式インデックスと米国債の比率を示しており(例えば75% Stocksだと株式75%、債券25%の割合)、各アセットアロケーションにおいて30年、40年、50年、60年の間資産が存続する確率を同行に示しております。年間取り崩し割合は、3%から5%まで0.25%刻みで記されております。

結論だけをまとめると以下のようになります。

ここで、優先順位として取り崩し率がなるべく高くなることを最優先とし、次いで株式投資割合が高くなることを判断基準としました。株式投資割合がなるべく高い条件を優先的に選んだ理由は、投資期間が長期化に伴う成功確率の減衰幅をみると、株式割合が高いほど減衰幅は小さく(つまり期間が10年延びても成功確率は高いまま維持され)、債券が多いほど失敗確率がどんどん高くなっていくからです。

また、注意点としては、この評価はドル建て条件であるということです。従って、日本に住んでいる場合は為替とインフレ率に応じて取り崩し可能額が円建てでは変わってきます。また、取り崩し時の税金やインデックスファンドのコストも込みで考える必要があります。

アーリーリタイアに必要な資産は?

上での検討結果を踏まえて、アーリーリタイアに必要な資産はいくらであるかを計算していきます。先に結果だけを示すと以下のようになります。

上記の評価では、取り崩し時の税金として10%徴税されるという条件で試算しております。これは、含み益率が100%(資産が投資元本の2倍)というおそらく少し保守的な条件での計算です。

一番上の30年ケースだけ計算過程を示しておくと、以下のように計算しております。

1÷0.0375÷(1-0.1)≒30倍

ギリギリではなく余裕を持って投資をしたいという人であれば、株式50%以上で取り崩し率3%とすればかなり余裕を持ってリタイア生活を送れることでしょう。その代わり、取り崩し率3%なので生活費×37倍程度が必要です。

まとめ

145年間もの長期間において、100%成立してきた投資方法と年間取り崩し率について、トリニティスタディの調査結果を基に以下の通りまとめました。

これを、タイトルの「アーリーリタイアにはいくら必要か?」という命題に置き換えると、以下の通りになります。

必要資金は年間生活費の30倍以上ということで、中々辛いものがありますね。しかし、これはほぼ間違いなく成立するという、安全性を極限まで高めた検討結果です。

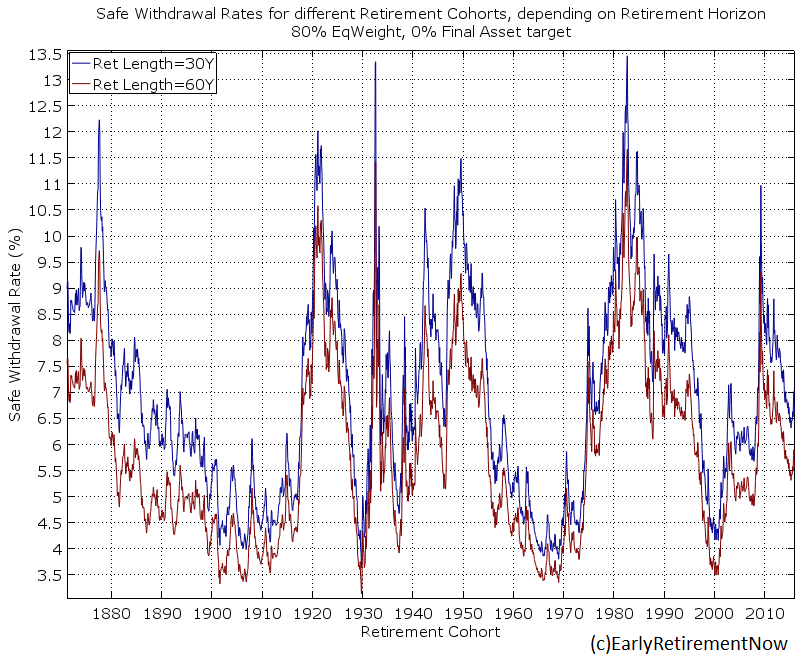

何故なら、取り崩し開始タイミングによって30年間または60年間資産が残る(ギリギリの)取り崩し率は乱高下しており、30年間取り崩し(青線)では4%を切るようなことはほぼ生じず、60年間取り崩し(赤線)でも3.5%以下はかなり運が悪いタイミングに限られることが以下の図からわかるからです。

Safe Withdrawal Rates: 30 vs. 60-year horizons: 80% Stocks, 20% Bonds

ということで、米国株式:米国債=75:25で投資を行い(上図は80:20ですがほぼ同じでしょう)、狙った期間に応じた年間取り崩し率(インフレ調整後)を維持することで、ほぼ間違いなく悠々自適なアーリーリタイア生活が送れるという結論でした。

運が悪くなければ4%ルールでも成立することでしょう。本記事では考慮に入れませんでしたが、多くの人は年金という大きな定常インカムも見込めますからね。

難しく考えがちな株式投資ですが、長期間のデータと積み上げられてきた賢者たちの検討結果を借りると、物事はたちまちのうちに単純化することができるようですね。

Think Simple!

以下、関連記事です。

トリニティスタディについて、国内では情報が限られますが、最近では詳しい日本語の記事が増えてきましたね。私なりに調べたことを以下の記事にまとめておりますので、深堀りしたい方は是非お読みください

米国ではなく全世界が投資対象となりますが、株式:債券=70:30で自動的にリバランスしてくれるすぐれた投資信託を以下の記事で紹介しております。

FIRE達成に何年間必要か、この問いに対して本記事と同様に海外記事をまとめました。

その他、インデックス投資による出口戦略シリーズは以下です。

コメント