近年、AIの利用を謳ったロボアドの人気が急上昇しております。

わたくし理系の錬金術師もWealth NaviやTheoを利用しており本ブログでも紹介したことがありましたが、これらロボアドはAIでも何でもなく、いわゆるシステムトレーディングと呼ばれる手法を用いております。

Wealth Naviは、現代ポートフォリオ理論を用いて決められたリスク許容度に対応するポートフォリオを設定し、その資産配分になるように定期的に買い付けとリバランスを行っているという単純な代物です。

この手法は十分効果が高いものと推察されますが、ここでロボアド最大のデメリットは「手数料が高い」ということにつきます。

そのような背景の中で、ロボアドよりもずっと手数料が安く、かつ世界の株式市場に丸ごと投資できる投資信託が昨年末に登場しました。

それが、eMAXIS Slim 全世界株式(オール・カントリー)です!

本記事では、eMAXIS Slim 全世界株式(オール・カントリー)の魅力とお勧めの理由を紹介します。

eMAXIS Slim 全世界株式(オール・カントリー)とは

eMAXIS Slim 全世界株式(配当込み、円換算ベース)は、2018年末に構築された三菱UFJ国際投信が運用する投資信託です。

日本を含む全世界の株式市場への投資がこれ一本で可能となる商品です。

ポイントは圧倒的な低コストにあります!なんと、信託報酬はわずか0.15336%!!

同様の運用を行うライバル的存在である楽天VTの信託報酬が0.2196%ですから、投資家が負担する運用コストが30%も安くなります。

ちなみに、ロボアドの最高峰であるWealth Naviの信託報酬は1%です。。

eMAXIS Slimシリーズの異常なまでの低コストは、間違いなく日本のインデックス市場を投資家にとって良い方向に導いてくれており、筆者も本シリーズを愛用しております。

世界株式市場への長期投資が最適解の一つである理由

ロボアドの代表格であるWealth Naviは、株式以外にも債券や金、REIT(不動産)など多種の投資対象に分散投資を行うことでリスクを低減しつつリターンを確保するような運用方法がとられております。

一方、eMAXIS Slim 全世界株式(オール・カントリー)では、世界中の株式市場のみに対して分散投資する商品です。

現代ポートフォリオ理論によると、多種の投資対象(正確に言うと相関関数が小さい組み合わせの投資対象)に分散投資すればするほどリターンに対するリスクは低減できるとされております。

この情報に基づくと、いくら「eMAXIS Slim 全世界株式」が全世界に分散しているからと言って投資対象を株式だけにするのはいささかの不安が募りますね。

しかし、筆者は株式市場に長期投資を行うのが最適解であると考えております。

以下に、その根拠を示します。

長期投資では「株リターン>債券リターン」

ジェレミー・シーゲル氏は、インデックス投資のバイブル書である『株式投資の未来』にて、過去200年間にわたる米国市場に関する膨大な研究結果を示しております。

シーゲル氏の研究によると、長期投資では、株式によるリターンは債券によるリターンを大幅に上回ります。

出典:AAII Journal

上図は、米国の過去200年間にわたる投資市場での実質リターン(インフレ率分を除算)を示したものです。1802年に各資産クラスに1ドル投資した場合の配当再投資後の資産額の推移を示した図です。

この図によると、米国株式(Stocks)は年利6.7%という驚異的な利回りを200年にわたり叩き出し続けてきたのに対し、債券(Bonds)によるリターンは3.5%と大幅に劣後しております。

しかし、一般的に株はハイリスクであるのに対し債券はローリスクであると言われます。このリスクを負った株主たちに対するご褒美(リスクプレミアム)が+3%ほど乗っているとも解釈できます。

ところで、本当に株は債券に比べてハイリスクなのでしょうか?

長期投資では「株リスク<債券リスク」

投資におけるリスクとは、期待値(期待リターン)に対する上下変動幅(標準偏差)を指します。

短期投資(1年間)の場合は、株のリスクの方が債券のリスクよりもずっと大きくなります。

本来、コイントスのような前回の結果が次の結果に影響しないような独立事象の場合であれば、短期投資で株の方が債券よりもリスクが大きいのであれば長期投資でも同様の結果となるはずです。

しかし実際はというと、長期投資では短期投資とは結果が逆転し、株のリスクの方が債券のリスクよりも小さくなるのです。

このことを平均回帰の法則と言います。完全なランダムウォークに見える株式相場は、長期で見た場合にはそうではなく、見えない力が市場に働いているのです。

長期投資での具体的なリスクの推移についてみていきましょう。

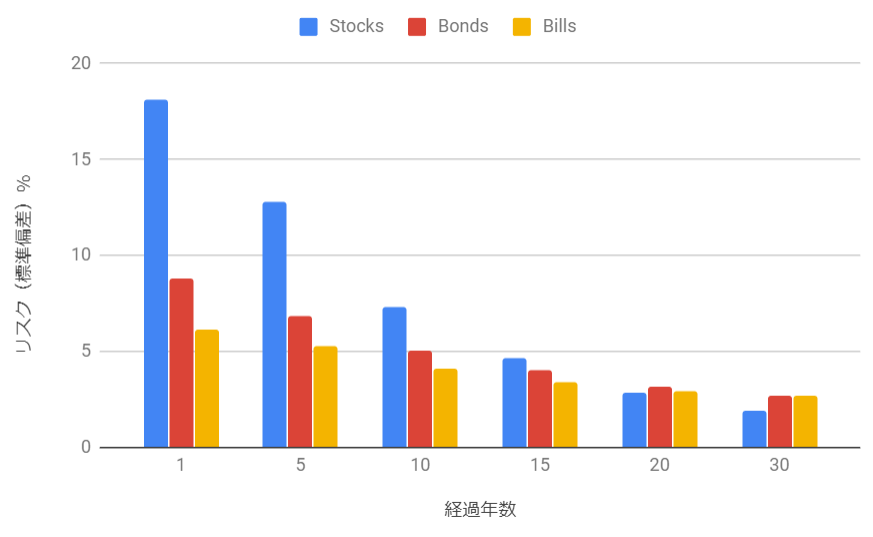

以下の図は、1802年から1996年までの米国での株式(Stocks)、長期債券(Bonds)、短期債券(Bills)の保有期間に対するリスクを表しております。

20年以上の長期保有であれば、株の方が債券よりもリスクは低くなることがよくわかります。

より詳しい説明については以下の記事に示しておりますのでご確認ください。

eMAXIS Slim 全世界株式(オール・カントリー)が最有力

以上から、長期投資においては現代ポートフォリオ理論に則った種々の資産クラスへの過剰ともいえる分散投資よりも、愚直に株式市場のみへ投資する方がリスクが小さくリターンが大きいことがわかりました。

しかし、株といっても米国株や日本株、欧州株や新興国株など色々な地域のものがあります。

本ブログでは、過去の傾向から将来的な予想を立てると今後も米国が覇権を得続けると考えているため米国株式市場(S&P500)への投資を推してます。

しかし、未来がどうなるか定かなことは誰にも言えません。

当然、米国が凋落する未来もあり得るわけであり、そう考えるとS&P500への全力投球を行うのは、その優位性が腹に落ちていない限りは難しいでしょう。

そのような背景で、かつロボアドを使っているような丸投げ長期投資派の人にお勧めとなるのが「eMAXIS Slim 全世界株式(オール・カントリー)」なのです。

手数料が激安

まず一つ目の理由は、上述の通りeMAXIS Slim 全世界株式(オール・カントリー)は全世界株式投資信託の中で圧倒的にコストが安いことです。

長期投資では、コストが非常に重要な要素となります。何故なら、複利の効果は利益に対してだけではなくコストに対しても強大な威力を発揮する諸刃の剣だからです。

以下の記事に、複利の絶大な効果についてまとめておりますので興味がありましたらお読みください。

自動リバランスにより世界の潮流が変わっても大丈夫

eMAXIS Slim 全世界株式(オール・カントリー)の最も大きな利点は、これ一本で文字通り全世界に丸ごと分散投資することが可能であることです。

ここ数十年間は米国が世界の覇者として君臨し、グローバリズムの浸透により世界中から独占的に富を吸い集め、その富が米国株主達に還元されてました。

筆者は、この傾向はまだまだ続くと考えておりますが、繰り返しになりますが未来がどうなるかは断定できません。

そこで、eMAXIS Slim 全世界株式(オール・カントリー)に投資しておけば、未来がどうなろうと世界経済が発展していけばその分の恩恵にあずかれるのです。

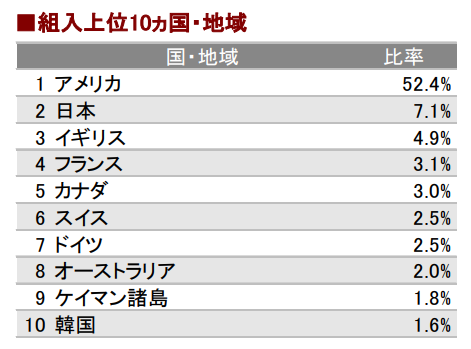

もちろんこのまま米国が独走し続けた場合はS&P500のパフォーマンスには劣後することとなりますが、全世界株式の国別構成をみると2019年2月末時では米国株が50%以上となっております。

従って、現状半分以上の投資額を米国株に投資していることになっており、米国が世界経済におけるシェアを更に伸ばせばその分だけ本ファンドの米国への投資割合も増加するため、米国株のパフォーマンスも十分に得ることが可能なのです。

そして、eMAXIS Slim 全世界株式(オール・カントリー)に投資すれば、世界経済の潮流に合わせて自動的に株式構成を組み替えてもらえるため、リバランスなどの手間がかかりません。

まとめ

以上の理由から、ロボアドに投資している人にはeMAXIS Slim 全世界株式(オール・カントリー)への鞍替えをお勧めします。

とはいえ、株式市場への全力投資は短期目線で見たら大きなリスクが存在します。実際、リーマンショックの際はS&P500では円換算で50%以上の暴落が起こりました。

長期的視座を持っていなければ、このような世紀の大暴落が来た際に狼狽売りを行ったり精神が不安定になったりすることが免れないでしょう。

投資は自己責任ですから、リスクをしっかりと把握した上でそれに耐えられる範囲で投資を行いましょう。

コメント