45歳で早期退職を募る大企業が増えてきています。また、国家公務員も45歳以上であれば早期退職募集制度によって割り増し退職金を得られます。

日本を代表する大企業であるトヨタの社長は「終身雇用を守っていくことは難しい」と述べており、経団連会長も「終身雇用を前提に企業運営、事業活動を考えることには限界がきている」とコメントをしております。

つまり、右肩上がりを前提とした旧時代的な雇用形態、即ち「年功序列と終身雇用」は終わりを迎えつつあります。これにより、成果を出せないベテランは切り捨てて、若くても優秀な人員には高待遇を与えるという成果主義的な雇用形態が拡大していくことが予想されます。

このことは、若手にとっては喜ばしいことに思えるかもしれませんが、そうとも限りません。何故なら、今後は益々成果に着目する必要があり、デッドオアアライブ的なより厳しい終わりなき戦いが続くとも考えられるからです。

そんな様相を呈してきている世知辛い世の中ですが、以前の記事で「公務員や大企業勤めであれば45歳までに早期退職可能である」という記事を書きました。

この記事では大卒後23歳から上場企業の平均的な待遇の社会人となった場合に、計画的な経済活動を行うことにより45歳時に十分なリタイア資金が貯められるという試算を示しました。

このことから、早期退職制度はアーリーリタイアを目論む人にとっては決して悪い制度ではなく、むしろ資本主義ゲームからのアガリを数年間早めてくれる歓迎すべき制度であるということが示せたと思いますが、実はサラリーマンがより短期間でアガる方法があります。

それが、本ブログでは”魔法の杖”と呼んでいる共働きという家族形態です。

本記事では、平均的な年収の正社員共働き世帯であればなんとわずか10年でアーリーリタイア可能であり、15年で富裕層となる一億円を目指せるということを示したいと思います。

世帯所得と年間投資額の算出

それでは、正社員共働き世帯の世帯所得を求めましょう。

平均年収.JPによると、平成30年でのサラリーマンの平均年収は441万円とのことです。男性に比べて女性の方が平均年収が一般的に少ないのですが、その理由はパートやアルバイトが多いからであると考えられます。

この平均年収441万円はそのような女性達も含めて算出されたものですので、男性と女性の正社員同士の平均年収は441万円以上が期待できますが、ここでは保守的に441万円と仮定します。

すると、世帯所得は882万円であると求まります。

次に手取り年収についてですが、額面年収が441万円の人の手取りは酒井会計事務所HPによると345万円と算出できます。

従って、世帯手取り年収は690万円となります。

さて、生活費については、リーンFIRE(切り詰めたリタイア生活)を想定して月20万円とします。

つまり年間生活費は240万円です。

以上から、世帯手取りが690万円で、年間生活費は240万円だと決まりました。この差額の450万円を毎年投資することとします。

投資先は、最も投資効率が高いと考えられる株式インデックスファンドとし、年間期待利回りは一般的な値として5%とします。

ここまでの条件を以下にまとめます。

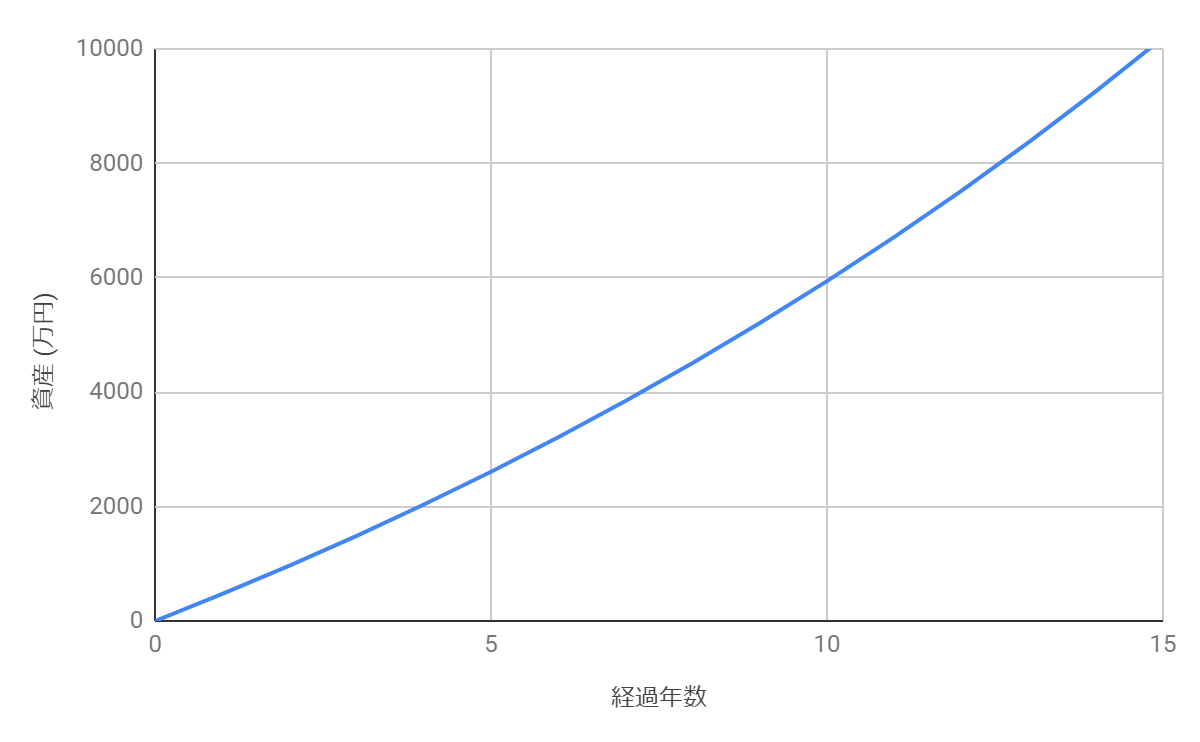

投資シミュレーション

さて、それではお待ちかねの投資シミュレーション結果を見てみましょう。

上のグラフを見ると、10年間で約6000万円、更には15年で1億円越えとなることがわかります。

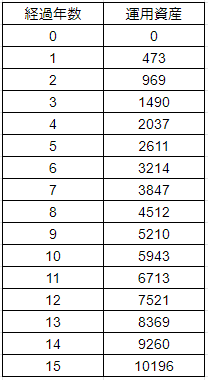

次に、経過年数と運用資産の一年毎の詳細な金額を以下に示します。

10年で6000万円なのでリタイアは難しいという意見もあると思いますが、二人分の退職金が出ることと、米国で一般的な取り崩し割合である4%ルールを適用すれば可能であることがわかります。

例えば10年後にFIREして、退職金のうち350万円ほどを投資に回すとすると、投資額は6300万円となります。このとき、投資元本は4850万円ですから、投資含み益は1450万円となります。

従って、投資の含み益割合は1450/6300=0.23、つまり23%となります。

ここで、投資運用資産6300万円のうち年4%を取り崩すと、年252万円が得られます。このうちの利益割合である23%に対して20.315%が税金として取られるのですが、その値は252×0.23×0.20315=約12万円となります。

従って、取り崩し額252万円から税額12万円を引いた240万円が手取り収入となりますが、これは年間生活費と同等の値です。

以上から、計算上は10年間でアーリーリタイア可能であることがわかります。

この水準では心許ないという場合は、15年働けば1億円越えとなるので安泰ですね。4%ルールは少し不安があるのですが、3.5%ルールであれば過去の実績上は盤石と言えます。

1億円あれば3.5%でも350万円であり、ここから投資利益に対して税率を引いたとしても300万円以上が手元に残ります。これなら月25万円使えますので、リタイア後の生活は更に豊かなものになりますね。

まとめ

正社員共働きという魔法の杖は、10年で最低限の経済的自由を実現できる6000万円という資産を築き上げる威力があり、15年では富裕層となる1億円を生み出すほどの価値があるということが導けました。

投資クラスタには有名な橘玲先生は、「専業主婦は2億円損をする」という書籍を執筆しておりますが、本記事の考察を鑑みるにこの主張は決して大げさなものではないということがわかりますね。

共働きが当たり前になりつつある昨今ですが、増えた世帯収入を日ごろの贅沢のために使うのではなく計画的に投資に回していくことにより、少子高齢化が導く年金制度と社会保障制度の縮小や、大企業をはじめとした早期退職制度(つまりリストラ)と成果主義という時代の荒波にも翻弄されることなく、これらに対抗可能な経済基盤が築けるという事実は、強調してもしすぎるということは無いでしょう。

本記事での計算はあくまで株式インデックスファンドの期待利回り5%が毎年コンスタントに得られると仮定したものですが、実際のインデックスの値動きは大きな浮き沈みがあるため、本シミュレーション通りに事が進むというわけでは無いということをご承知おきください。

以下、関連記事です。

共働きが最強の「魔法の杖」であるという主張については、以下の記事で計算も交えて詳述しております。

共働き×資産形成を長期的に行えば、一代で資産家の名家になることも可能かもしれません。

本記事の姉妹記事は以下です。23歳で大企業に入社するという条件で、毎年の収入、生活費、投資額を算出し、45歳時点でFIRE可能となることを示しております。

コメント