インデックス投資を度々推奨している本ブログですが、具体的にどの商品を買えばいいのかということに関してはあまり触れてきませんでした。

結論から言うと、私も積立を行っているおすすめのインデックス投信はeMAXIS Slimシリーズです。

その理由は以下となります。

eMAXIS Slimをお勧めする理由①:信託報酬が最安値を追随

eMAXIS Slimシリーズをお勧めする最大の理由は、本シリーズは同業他社の信託報酬の最安値を追随すると宣言していることです。

信託報酬のコスト低減競争がものすごい勢いで繰り広げられている現状において、これほど個人投資家にとってありがたい方針があるでしょうか?

業界最安値の新シリーズが頻繁に出てくる昨今(ここ五年ぐらい?)では、投信の乗り換えに消耗していた古参投資家たちも多かったと思います。

それが、このeMAXIS Slimさえ買っておけばほっといても業界最安値レベルにまで定期的に信託報酬を値下げしてくれるということは、特に維持管理コストが重要となる長期投資家にとってはメリットが計り知れません。

eMAXIS Slimをお勧めする理由②:購入手数料無料(ノーロード)

信託報酬と同様に重要なものは、購入時の手数料です。

最近ではわりとインデックス投信の購入手数料無料化が当たり前になってきておりますが、以前はノーロードなど殆どありませんでした。現在でも大部分(一説では9割!?)がノーロードではないようですが、金融リテラシーがある人の間ではノーロードが常識ですね。

eMAXIS Slimももちろん、購入手数料は無料(ノーロード)です。

購入手数料は大した影響を及ぼさないとお考えの方もいるかもしれませんが、強制的に開始時の元本が棄損されることは無視できないと思います。

何故なら、購入時の価値の棄損は、例えばその後資産価値が5倍になった際には5倍のコストとして跳ね返ってくるからです。

信託報酬の最安値追随と、ノーロードであるということは、要はコスト最安値ってことです。

バンガード社を創設したインデックスETFの生みの親であるボーグル氏が口を酸っぱくして言っていた「インデックス投資では可能な限りコストを低減することが何よりも重要である」という投資の鉄則がありますが、このeMAXIS Slimシリーズを選べば国内投信においては最適解を選んだこととなります。

eMAXIS Slimをお勧めする理由③:配当再投資自動で国内税金削減

投資先が海外であるインデックス銘柄を選ぶと、多くの場合配当金が現地国と日本とで二重課税されます。例えば、S&P500ETFなどでは、配当金(分配金)は米国で10%、日本で20%課税されるため、トータルでは配当金に対して28%の課税となります。

しかし、配当金(分配金)を受け取らないという自動的に配当再投資してくれるインデックス商品であれば、外国で運用している資金をそのまま配当再投資してくれるため、日本での課税を避けることができます。

日本では20%(正確には20.315%)の譲渡益課税がなされるため、この効果は非常に大きいものとなります。

そして、eMAXIS Slim米国株式(S&P500)は、配当再投資条件で運用されるため、日本での課税という足枷を退けることができるのです。

S&P500の配当金の平均は約2%ですから、二重課税条件だと配当利回り1.44%となるのに対し、eMAXIS Slimだと配当利回り1.8%となります。

これは、1000万円投資していたら、毎年3.6万円の差が生じますし、配当再投資の効果は複利的に積みあがっていくものですから長期積立投資のトータルリターンの差は無視できないほど大きなものとなり得ます。

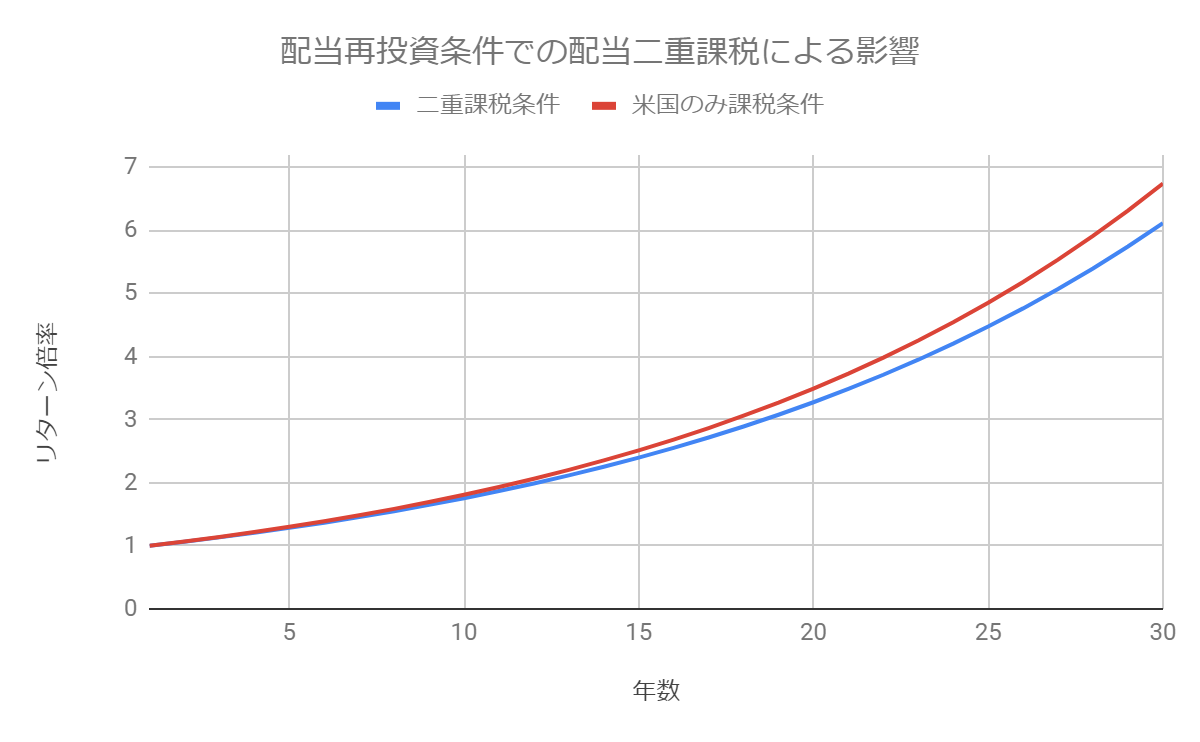

例えばキャピタルゲインが年利5%と仮定し、上記のS&P500の配当金条件において、以下のグラフに示す通り購入後30年間保持し続ける場合、二重課税条件では6.5倍となりますが米国のみの課税条件では7.2倍となります。

つまり、今1000万円分保有していたら、30年後には700万円の差が課税条件により生じるという結果となります。

eMAXIS Slimをお勧めする理由④:ドル転不要で100円から積立可

これは個人的な性格の問題ですが、私はめんどくさいことが大嫌いで出来ればあらゆる煩雑なことを自動化したいと考えております。

無論、投資においてもそれは当てはまります。

もしも投資信託ではなく海外ETFを購入する場合、基本的にはドルで買う必要があるため日本円からドルへの両替(ドル転)が必要です。

これを毎月自分でやるとなると中々めんどくさいですし、ドル転のタイミング次第で為替レートが変わってしまうため、タイミングを見計らったりなんやかんやと心労が発生します。

しかし、eMAXIS Slimシリーズではこのような手続きは一切不要です。

日本円で指定した額を投資すれば、勝手にドルに変換した分を購入してくれます。

しかも、積立額は100円からOKです!数年前までは1万円からとかがザラでしたから、確実に投資環境は改善されました。誰でも投資できる時代が遂に到来しましたね。

eMAXIS Slimをお勧めする理由⑤:自動定期積立により手間要らず

極めつけはこれです。自動定期積立が可能です。

これは、ものぐさの極みである私からしたら最高のメリットです。

毎月せっせと株やETFを購入する手続きに喜びを感じる人も沢山いるとは思いますが、私はそれを「クソめんどくせぇ。。」と思ってしまいます。

また、株価が高いと「今月は買うのをやめるかな」などと購入を控えたりして、その後更に高値を更新していってしまうと機会損失が発生したりします。

こういう手間と人間の弱い心理を排除するのが自動積立のメリットです。

要は、eMAXIS Slimなら時間コストを極限まで短縮できるってことです。

これにより、一度積立額を設定してしまえば自動的に他社の最安値水準にコストを下げた条件で積み立ててくれるため、投資のことなんか忘れて現実世界のやるべきことに集中できます。

これが、私がeMAXIS Slimシリーズをお勧めする最大の理由です。

まとめ

インデックス投資はeMAXIS Slim一択であるという理由を説明しました。

結論としては、コスト面で最高レベルのパフォーマンスを示しており、時間や労力の面でも設定さえすれば全自動で積み立てられるため、トータルコストパフォーマンスが最高であると言えると思います。

ETFの方が現在は信託報酬が低いためコスト面でメリットがあるかもしれませんが(二重課税問題はありますが)、昨今ではこの信託報酬の差がグッと縮まってきております。

今後この差がどうなっていくかはわかりませんが、今の十分安い信託報酬よりも今後は更に下がっていくことが保証されているため、私にはeMAXIS Slimに軍配が上がります。

投資は、最適解と思しきものを見つけたら後は如何にそれに投資し続けられるかという長期戦(消耗戦?)だと思います。

数十年という長期間に渡って投資を行っていくつもりであれば、積立投資の全自動化によりもはや投資していることも忘れるぐらいが限られた時間という人生の制約においては良いのかもしれませんね。

コメント

eMAXIS Slim米国株式を3.5%で取り崩す場合、為替は気にせず取り崩せばいいのでしょうか。

3.5%取り崩しルールについての質問と理解しました。

本来は、為替の他にも日米のインフレ率の差分も勘案し、米国ドルの実質レートで取り崩し開始時の金額に固定して取り崩す必要があります。

とはいえ、これは中々面倒な作業ですし、為替の影響も実質レート建てだと長期ではなまされますから、3.5%ルールには十分なマージンもあると考えると、単純に日本円建てのみで考えてしまってもいいかもしれません。

いつも楽しく拝見させていただいております。

emaxis slimなど、配当金再投資を行い、配当込みの指数に連動することを目指す商品の場合、配当金再投資分だけVOOなどのETFと比べて単価が上がっていき、長期的な積立投資をする場合に購入単価を上げてしまうのではないかという点が気になっています。VOOなどでは再投資を手動で行う分、配当金額が0.72がけになってしまうことと、emaxis sli等の購入単価値上がりの点は、どちらがより大きなデメリットだと考えられますでしょうか。

中々この点について解説しているものが見つけられず、お答えいただければ幸いです。

Daiさん

とても良いご質問をありがとうございます。

結論から先に述べると、購入時の単価は投資リターンに影響を及ぼしません。

購入単価は過去の履歴でしかなく、重要なのは今いくら分を市場に投入するかです。購入後の値動きが投信の場合は配当再投資分だけ高くなりますが、それは過去の購入分に対するリターンが高いことを表しているだけです。

いつであっても、単価がいくらであっても、S&P500に10万円を投じたら、それは米国大型株市場をそのタイミングで10万円分買ったことになります。これは、投信でもETFでも同じことです。

ちょっと混乱しやすい命題だと思いますが、ご理解のお役に立てれば幸いです。

たしかに、将来のあるタイミングで配当込みインデックス投資信託と同指数に連動する配当なしetfのその後の値動きは、それらを買った時点から連動するので、購入単価の高低を考える必要はないのだなあ、と改めて理解することができました。

大変参考になりました、ありがとうございます!安心して配当金再投資分を考慮してコストの低い投資信託にぶっこみ続けようと思います。

こんにちは。サクソバンク証券の配当金再投資サービスについてわからないことがあります。

例えば、SBI証券でVOOを積み立てていくときに、配当金には米国で10%、日本で20%課税されて、

だいたい0.72掛けの配当金を手動で再投資することになりますよね。

サクソバンク証券の配当金再投資サービスでは、SBI証券なら「手動」で行っていた再投資を「自動」で

やってくれるというだけなのか、それとも、米国で10%課税されて、(日本国内の20%課税なしで)

残りの0.9掛けの配当金を自動で再投資してくれるのか、どちらなのでしょうか?

よろしくお願い申し上げます。

鈴之助さん

残念ながら、以下のたわら男さんのブログ記事を見ると課税後に再投資されるようです。

http://tawaraotoko.blog.fc2.com/blog-entry-2268.html

以下記事抜粋

サクソバンク証券の特定口座におけるDRIPも、他社の特定口座と同様に、配当所得課税を源泉徴収した後の残金を自動再投資することになります(電話確認済み)。

spinor_1 様

サクソバンク証券の配当再投資の件について早々にコメントをいただきありがとうございました。